Institut POMONE Forum franco-allemand 8-9 avril 2013 Par Gérard LAFAY Professeur émérite à l’Université Panthéon-Assas Paris II

1) Origine du réajustement monétaire

L’échec de l’euro est dû à une surévaluation massive, d’une part de l’ensemble de la zone par rapport au reste du monde, d’autre part de la majorité des pays membres vis-à-vis des autres. Pour une économie, une surévaluation signifie que le niveau relatif de ses prix, c’est-à-dire son taux de change réel, est devenu trop élevé pour assurer l’équilibre de sa balance des paiements tout en permettant une croissance satisfaisante de sa production. Relativement à ses partenaires, et compte tenu de son niveau de développement et des caractéristiques de son appareil productif, le niveau moyen des prix du pays concerné dégrade sa balance extérieure et/ou engendre une montée du chômage intérieur. Au sein de la monnaie unique, il ne dépend que de la variation relative des prix intérieurs, alors que vis-à-vis du reste du monde, il doit tenir compte également de la variation relative du taux de change nominal de l’euro.

Le Tableau 1 fournit les chiffres clés des douze principaux pays de la zone euro, la Belgique et le Luxembourg étant regroupés dans l’UEBL. Contrairement à ce qui est souvent dit, le plus grave n’est pas le taux de leur endettement public rapporté au Produit Intérieur Brut. En 2012, la plupart des pays de la zone avaient une dette publique brute comprise entre 75 % et 120% du PIB correspondant, comparable à celle des États-Unis (110 %), et bien inférieure à celle du Japon (214 %). Les seules exceptions notables étaient d’un côté la Finlande (moins de 54 %), de l’autre la Grèce (près de 180 %).

La principale question, due à l’existence même de l’euro, est celle de la dette extérieure nette de chacune des nations. À cet égard, la première ligne du tableau 1 est éloquente. Les chiffres positifs, ceux de l’endettement, prédominent parmi les pays de la zone euro. Ils vont de 140,7 % du PIB, pour la Grèce, à 33,8 % pour la France. À un degré moindre, ils restent encore positifs pour la Finlande (15,5%) et l’Autriche (3,9 %). En revanche, sont créanciers nets les seuls pays dont le solde net apparaît en chiffre négatif, les Pays-Bas (-31,4 %), l’UEBL (-37,4 %), et surtout l’Allemagne (-46,0%).

Une telle situation reflète la profonde divergence qui est apparue lorsque l’on compare les positions des grands pays avant la création de l’euro, de 1989 à 1998, et après celle-ci, de 1999 à 2008. En taux annuel moyen, la deuxième ligne du tableau 1 indique que les performances à l’exportation, c’est-à-dire l’écart entre l’évolution observée et la croissance des marchés, étaient d’abord positives pour l’Espagne (+3,0 %) et la France (+0,6 %), nulles pour l’Italie, négatives pour l’Allemagne (-1,6 %), handicapée par les conséquences de la réunification. La troisième ligne marque ainsi l’inversion des tendances après la création de l’euro : tandis que l’Allemagne gagne désormais 1 % par an, l’Espagne en perd 1%, la France 2,8 % et l’Italie 4,4 %.

Même phénomène lorsque l’on observe la variation du taux de couverture des importations par les exportations pour les échanges à l‘intérieur de la zone. Depuis 1988, avant la création de l’euro, la quatrième ligne montre que l’Italie avait gagné 10,2 % et la France 11,2%, cependant que l’Allemagne en perdait 20 %. Après la création de l’euro, la cinquième ligne indique qu’elle en regagne au contraire 18 %, alors que l’Italie recule de 7,5 % et la France de 9,9 %.

Tableau 1 : Chiffres clés pour les principaux pays de la zone euro

Deux facteurs expliquent de tels changements. Le premier réside dans le fait que les rythmes d’inflation des pays, qui avaient très temporairement été contraints pour permettre le passage à l’euro, ont retrouvé leurs divergences structurelles de comportement, caractérisant chacune des économies. Ce phénomène apparaît clairement sur la sixième ligne du tableau, indiquant les taux de croissance disparates des coûts salariaux unitaires. Dans les pays d’Europe du Sud, ainsi qu’en Irlande, ces taux se sont élevés autour de 30% entre 1999 et 2008 ; en France, aux Pays-Bas et en UEBL, autour de 20 % ; des chiffres plus faibles n’ont été observés qu’en Finlande (16 %) et surtout en Autriche (6%). Mais l’Allemagne constitue un cas particulier puisque l’évolution du coût salarial unitaire y a été nulle jusqu’à cette date. Le gouvernement de Gerhard Schröder voulut corriger la dégradation observée dans les années 1990, consécutive à l’effort de réunification, et il lança ainsi un « Agenda 2010 ». Si l’on poursuit l’analyse jusqu’en 2010, sur la septième ligne, l’augmentation y est restée limitée à 2,5 %, contre 25,9% pour la France.

Visiblement, la Banque Centrale Européenne a échoué dans sa tentative d’instituer un rythme uniforme d’inflation entre tous les pays de la zone euro, alors que les comportements restaient structurellement divergents. En outre, l’existence même de la monnaie unique a accentué les divergences dans la mesure où, pendant longtemps, tous les pays ont bénéficié d’un même taux d’intérêt nominal pour leurs emprunts, l’existence de l’euro paraissant irréversible. Pour des rythmes d’inflation supérieurs à ce taux, les pays les plus inflationnistes ont, ipso facto, obtenu des taux d’intérêt réels négatifs. Ce mécanisme a alimenté de graves bulles spéculatives, immobilière en Espagne, financière en Irlande.

Le second facteur réside dans l’évolution du taux de change de l’euro vis-à-vis du reste du monde, caractérisée par sa variation par rapport au dollar des États-Unis. Partant, lors de sa création au 1er janvier 1999, d’un taux voisin de 1,18 $, l’euro a d’abord bénéficié, dans une première phase, d’une remontée de la monnaie américaine. Il est ainsi tombé au plus bas à 0,8252 $ le 26 octobre 2000. Nous nous étions alors réjouis d’une telle situation, le taux de croissance de la zone s’étant élevé à 3,9 % sans que l’on enregistre une quelconque dérive inflationniste. Toutefois, une telle baisse de l’euro était contraire aux intentions de la Banque Centrale Européenne, qui souhaitait une « monnaie forte » sur le plan externe afin de construire une prétendue « crédibilité » face au dollar.

Les hausses successives de taux d’intérêt de la BCE s’expliquent alors par sa politique visant à enrayer la chute de l’euro, à une époque où la Réserve fédérale américaine avait ses propres raisons d’élever les taux américains. Entre l’automne 1999 et l’automne 2000, la BCE a donc monté à sept reprises ses taux d’intérêt directeurs, portant le principal d’entre eux à 4,75%. Depuis le printemps 2001, les taux d’intérêt européens à court terme ont fini par repasser au-dessus des taux américains, qu’ils suivent désormais avec retard dans le sens de la baisse. Cette pratique a été aggravée, à partir de 2003, par le remplacement de Wim Duisenberg par Jean-Claude Trichet à la tête de la BCE. De la sorte, le taux de change réel de l’euro est devenu chroniquement surévalué. En 2012, le niveau moyen des prix de l’ensemble de la zone est ainsi supérieur de 26 % à celui de l’ensemble du monde, après avoir été jusqu’à 42 % en 2009.

Pour le fonctionnement intérieur des économies nationales, le taux de chômage, figurant sur la dernière ligne du tableau 1, manifeste l’effet des surévaluations. Le taux de chômage de 2012 est en effet compris entre 15 % et 25% dans les pays d’Europe du Sud, de l’ordre de 10 % en Italie et en France. En revanche, il demeure inférieur à ce seuil dans les autres pays de l’échantillon. Quelle est alors la réaction des autorités européennes ? Pour ceux pour lesquels la construction de l’euro avait été conçue comme le premier étage d’un système fédéral, la solution la plus logique aurait été d’élaborer une « Europe de transferts ». C’est la transposition, au niveau de l’ensemble de l’Europe, du mécanisme de péréquation budgétaire que l’on observe habituellement à l’intérieur de chacune des économies nationales. Pour manifester la solidarité entre les concitoyens, des transferts de revenus sont ainsi opérés des régions riches vers les régions pauvres, cependant que les impôts sont davantage perçus dans les premières que dans les secondes. Toutefois, ce mécanisme ne peut pas fonctionner avec une ampleur suffisante à l’échelle européenne, où il n’est appliqué qu’à une dose homéopathique. Pourquoi ? Tout simplement parce que l’Europe d’aujourd’hui est loin d’être une nation acceptant ce type de solidarité.

2) Montant du réajustement monétaire

Pour déterminer le montant nécessaire du réajustement monétaire, un modèle a été élaboré dans le cadre de l’Institut POMONE. Le calcul des effets des changements possibles de parité monétaire est opéré pour les douze premières économies de la zone euro : Allemagne, France, Italie, Espagne, Pays-Bas, Belgique et Luxembourg (regroupés dans l’UEBL), Autriche, Grèce, Portugal, Finlande et Irlande. Une estimation est faite sur l’impact des cinq autres pays de la zone (Slovaquie, Slovénie, Estonie, Chypre et Malte), qui en représentent au total à peine 2%.

Les taux de change nominaux font l’objet de deux séries d’hypothèses. On considère d’abord la variation de chaque pays vis-à-vis d’une unité de compte, représentant la moyenne de l’actuelle zone euro ; on suppose ensuite que cette moyenne varie par rapport au dollar, considéré comme représentant le Reste Du Monde. La variation propre à chaque pays combine ces deux éléments. On utilise alors les élasticités du commerce extérieur tirées d’une étude de Patrick Artus1 , puis on enregistre les relations entre le taux de change réel, l‘investissement productif, le solde extérieur et la production dans chaque pays, selon un processus itératif.

On tient compte ici du fait que la consommation privée de chacun varie en sens inverse de l’évolution de ses prix intérieurs : toute dépréciation nominale de la monnaie engendre, toutes choses égales par ailleurs, un appauvrissement temporaire du pouvoir d’achat de la population (l’effet inverse se manifeste en cas d’appréciation). On suppose également que l’accroissement du PIB, en cas de dépréciation de la monnaie, ne crée pas de tensions sur les capacités de production, ce qui est le cas dans les pays qui souffrent actuellement d’un chômage massif. Enfin, afin de ne conserver que l’effet induit par les seuls changements de parité monétaire, on n’introduit aucun changement de la politique budgétaire, ni pour les dépenses publiques, ni pour la fiscalité.

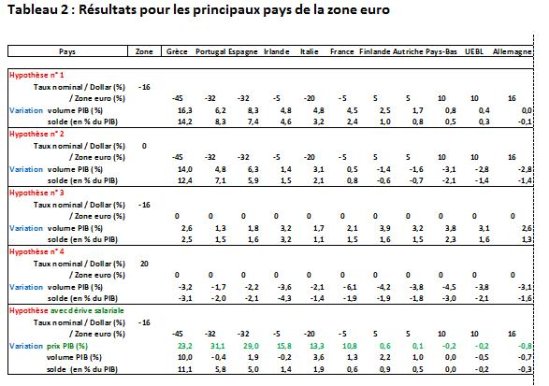

Pour faire face au problème posé, le tableau 2 montre que le réajustement des taux de change doit aller dans le sens de l’hypothèse n°1. Précédemment, dans le premier tableau, les pays avaient été classés, de façon décroissante, selon leur taux de dette par rapport au PIB correspondant. Afin de réduire les niveaux actuels d’endettement extérieur net, il convient donc de diminuer dans le même ordre les déficits commerciaux. Pour les pays endettés, le solde commercial s’améliore de façon spectaculaire : vis-à-vis du Produit Intérieur Brut, le gain de compétitivité va même jusqu’à plus de 14% dans le cas de la Grèce, au bout d’une période que l’on peut estimer à environ dix-huit mois. Relativement à l’endettement extérieur net de chacun des pays, ceci représente une diminution significative, comprise entre 7% et 10%, susceptible de se renouveler au cours des périodes suivantes si le gain de compétitivité est conservé. En même temps, la dépréciation du taux de change engendre une progression du PIB en volume, allant de 4,5 % pour la France à 16,3 % pour la Grèce, sans que leurs partenaires de la zone euro en pâtissent.

Un tel résultat est obtenu si l’ensemble de la zone se déprécie de 16 % par rapport au dollar. Le réajustement des taux de change s’opère simultanément à l’intérieur de l’actuelle zone euro. S’apprécient, par rapport à l’unité de compte, le futur deutsche mark (+16 %), suivi par la monnaie néerlandaise, la monnaie belge et la monnaie luxembourgeoise (+10%), puis par la monnaie finlandaise et la monnaie autrichienne (+5 %). En sens inverse se déprécient le futur franc français et la monnaie irlandaise (-5 %), suivis par la monnaie italienne (-20%), la monnaie espagnole et la monnaie portugaise (-32 %), et enfin par la monnaie grecque (-45 %).

Tableau 2 : Résultats pour les principaux pays de la zone euro

Les quatre hypothèses alternatives, présentées dans le même tableau, sont beaucoup moins favorables. L’hypothèse n° 2, où le réaménagement ne s’opère plus qu’entre les pays de la zone, sans changer la parité avec le Reste du Monde, pénalise les pays dont la monnaie s’apprécie, leur PIB baissant de 2,8 % en Allemagne et dans l’UEBL, plus de 3 % aux Pays-Bas. La croissance ne progresse plus que de 0,5 % en France, et ce n’est que dans les pays d’Europe du Sud que l’on a encore des améliorations notables. Les gains de compétitivité sont plus modestes dans les pays dont la monnaie se déprécie, et le solde commercial se dégrade dans les pays dont la monnaie s’apprécie.

L’hypothèse n° 3 correspond au maintien de l’euro dans les moins mauvaises conditions possibles. Sans réaménagement interne, elle suppose en effet une dépréciation de l’ensemble de la zone vis-à-vis du Reste Du Monde. Certes, elle produit encore des résultats positifs. Cependant, pour les pays dont la monnaie ne se déprécie plus vis-à-vis de l’unité de compte, ceux-ci sont au moins deux fois plus faibles que dans l’hypothèse n° 1. Dans les pays de l’Europe du Sud, ils deviennent même totalement insignifiants, tandis que les excédents commerciaux s’accroissent encore en Europe du Nord.

L’hypothèse n° 4 correspond également à un maintien de l’euro, mais accompagné cette fois-ci d’une nouvelle baisse du dollar. La remontée de l’euro est alors de + 20 %. C‘est évidemment l’hypothèse la plus catastrophique pour tous les pays, et notamment pour la France dont la croissance chuterait de plus de 6%.

Jusqu’à présent, on a exclu toute dérive inflationniste dans les pays dont la monnaie est appelée à se déprécier, ce qui implique que les salariés acceptent l’amputation temporaire de leur pouvoir d’achat.

Ceci suppose une politique économique rigoureuse, et l’on sait que ce fut la raison du succès des dévaluations françaises de 1958 et de 1969. En revanche, on ne peut pas exclure la possibilité d’une dérive inflationniste, dans le cas d’une politique économique laxiste. La dernière hypothèse illustre ce risque, avec une course des prix et des salaires, l’augmentation des prix allant de 11 % en France jusqu’à 29 % en Espagne et 31 % au Portugal. Sauf en Grèce, l’augmentation de la production est très modeste, et leur solde s’améliore beaucoup moins, manifestant l’échec des dévaluations dans un tel contexte.

Il faut considérer que tous ces résultats doivent être obtenus au bout d’environ dix-huit mois, à la suite des changements de parité monétaire, et après une courte période d’effet pervers. Dans le cas souhaitable, celui de l’hypothèse n° 1, les pertes éventuelles de pouvoir d’achat seront plus que compensées de façon rapide. Au cours des années suivantes, il est clair également que les conditions de fonctionnement de l’économie seront modifiées : dans les pays dont la monnaie se sera dépréciée en termes réels, le redressement de l’investissement productif va élever le rythme de la croissance potentielle.

La poursuite de la politique actuelle de déflation ne peut qu’aggraver le chômage. La solution alternative, celle d’une « Europe des transferts », ne sera acceptée par aucun pays du Nord du continent. Ni l’obstination des divers gouvernements et de la Commission de Bruxelles, ni les astuces techniques du nouveau Gouverneur de la BCE, Mario Draghi, ne pourront empêcher à brève échéance l’éclatement de l’euro. C’est pourquoi il va être inéluctable de recréer des monnaies nationales dans les pays membres. Mais cette opération, qui implique une dépréciation par rapport au dollar et les réajustements indiqués à l’intérieur de l’actuelle zone euro, devra être effectuée selon l’exemple que nous a donné Jacques Rueff, en 1958, dans l’économie française. Sa réussite implique en effet une action ferme, opposée à tout laxisme et résistant aux pressions conservatrices de toutes sortes, appuyée par un pouvoir politique énergique.